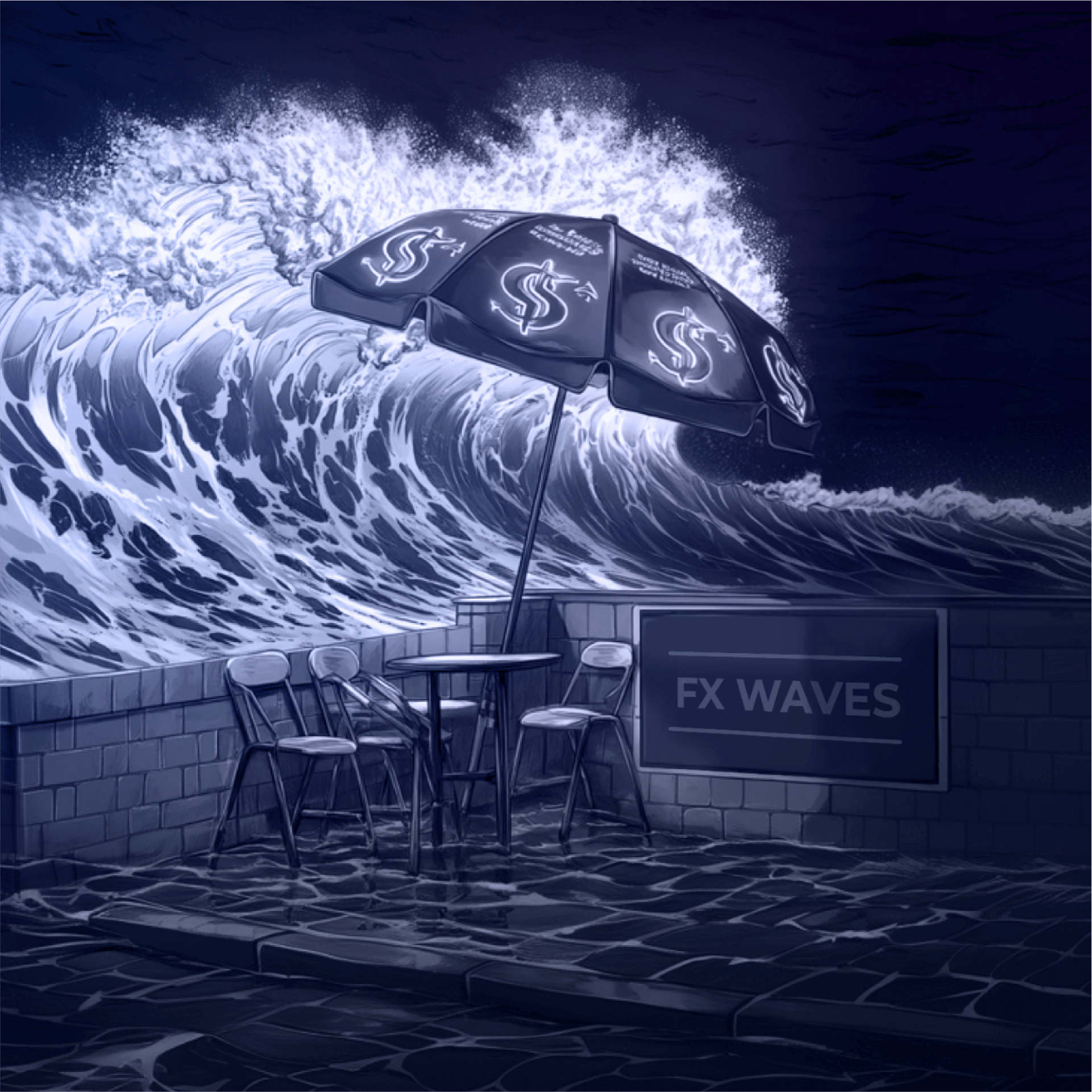

Piensa en estar en una playa, disfrutando del sol y del mar, pero sabiendo que las mareas pueden ser impredecibles. En ocasiones, una ola gigante puede arruinar tu día. En el mundo financiero, estas olas gigantes son las fluctuaciones en los tipos de cambio. Aquí es donde entra en juego el FX Hedging: es como poner un muro protector que te resguarda de esas olas impredecibles. Ahora que entiendes un poco por donde va la marea, vamos a sumergirnos en el mundo del FX Hedging y cómo Vaas te ayuda a manejarlo con seguridad.

La Tormenta Cambiaria

Para protegerte de esta tormenta, el proveedor de deuda (lender) generalmente exige que te protejas contra el riesgo cambiario a través de un proceso llamado FX Hedging. Esto significa que negocias con el banco un precio en moneda local para comprar moneda extranjera en el futuro, garantizando que sabrás cuánto te costará un dólar cuando llegue el momento de pagar la deuda.

Las Herramientas de FX Hedging

El FX Hedging no es un solo muro, sino que puede ser construido de varias maneras, utilizando diferentes herramientas. Aquí, explicaremos dos de las más comunes: Forwards y Call Options.

Forwards: La Muralla Sólida

Los Forwards son como construir una muralla sólida en la playa. Un Forward es un contrato entre dos partes para comprar o vender una moneda a un precio acordado en una fecha futura específica. No importa cuánto suba o baje la marea (el tipo de cambio), tu precio está fijado.

Costo de Hedge: Es la diferencia entre el valor negociado (FWD Rate) y el valor en el momento del desembolso (Spot Disbursement).

Ganancia/Pérdida No Realizada: Es la diferencia entre el valor del tipo de cambio del día y el valor efectivo en el desembolso del adelanto. (Este tema podría tener más profundidad pero para efectos de entenderlo de manera simple lo planteamos así)

Cada vez que solicitas un nuevo adelanto, debes negociar un nuevo Forward que cubrirá el monto total (o parcial) del desembolso. Este contrato puede gestionarse y renegociarse a lo largo de su ciclo de vida.

Call Options: El Paraguas Inteligente

Las Call Options son como tener un paraguas inteligente que puedes abrir cuando realmente lo necesitas. Te dan el derecho, pero no la obligación, de comprar una moneda a un precio específico en el futuro.

Costo de la Prima: Es el costo inicial pagado por la opción.

In/At/Out of the Money: Si el precio de ejercicio es menor que el tipo de cambio al momento del vencimiento, estás "In the Money" y tiene sentido ejercer la opción.

Un ejemplo práctico: Supongamos que compras una opción que te da el derecho de comprar USD a un precio de 18,85 MXN por USD en seis meses. Si en ese momento el tipo de cambio es 20 MXN por USD, puedes ejercer tu opción y obtener una ganancia. Si el tipo de cambio es menor, simplemente no ejerces la opción y solo pierdes la prima.

Beneficios del FX Hedging con Vaas

Vaas ofrece una plataforma intuitiva para gestionar tus FX Hedges, asegurando que tengas toda la información en un solo lugar y puedas tomar decisiones informadas rápidamente. Aquí están algunos beneficios clave:

Una Fuente de Verdad: Toda la información sobre tus posiciones de FX Hedges en un solo lugar.

Gestión Eficiente: Ayuda en la gestión de múltiples Forwards y Opciones para cada prestatario.

Cálculos Precisos: Garantiza que tienes toda la información necesaria para calcular correctamente el Borrowing Base (BB).

Alertas Tempranas: Notificaciones para evitar situaciones de exposición y avisos de posibles problemas de liquidez.

Conclusión

El FX Hedging es esencial para protegerte de las fluctuaciones cambiarias que pueden impactar negativamente tus finanzas. Ya sea construyendo una muralla sólida con Forwards o usando un paraguas inteligente con Call Options, Vaas está aquí para ayudarte a navegar estas aguas turbulentas con confianza. ¡No dejes que las olas te tomen por sorpresa, protege tus finanzas y asegúrate un futuro más estable con Vaas!

Esperamos que esta explicación te haya ayudado a entender el FX Hedging de una manera más clara y accesible. ¡Recuerda, en el mundo de deuda, siempre es mejor estar preparado para cualquier cambio en la marea!

Otros posts interesantes